آشنائی با سیستم بانکی در تایلند

در تایلند سیستم بانکی بر اساس قانون مؤسسات مالی مصوبه 2008 (Financial Institution Act B.E. 2551 (2008)) تدوین شده است که بانک تجاری و کسب و کار بانکی یک بانک تجاری را تعریف میکند . این قانون ، بانکهای تجاری ارائه دهنده خدمات برای کسب و کارهای کوچک و همچنین بانکهایی که زیر مجموعه ای از بانکهای تجاری خارجی هستند، در بر میگیرد. بخش مالی تایلند توسط وزارت دارایی تایلند و بانک مرکزی تایلند (Bank of Thailand) اداره میشود. وزارت دارایی تایلند وظایف ذیل را دنبال می نماید:

سیاست های مالی، سیاست های سیستم مالی، سیاست های اقتصادی، سیاست های سرمایه گذاری عمومی در کشورهای دیگر، سیستم مالیاتی، خزانه داری، مدیریت داراییها، مدیریت عملکرد شرکت های دولتی و نهایتاً مدیریت عملکرد شرکت های انحصاری دولتی در خارج از کشور.

سیستم بانکی تایلند

مسئولیت بانک مرکزی تایلند (Bank of Thailand) :

- چاپ و انتشار اوراق بانکی و سایر اسناد بهادار؛

- ارتقا پایداری پولی و سیاست های پولی منظم؛

- مدیریت داراییهای بانک تایلند؛

- فراهم کردن امکانات بانکی برای دولت و مدیریت اوراق قرضه دولتی؛

- فراهم کردن امکانات بانکی برای مؤسسات اقتصادی؛

- ایجاد یا حمایت از سیستم پرداخت؛

- نظارت و بررسی مؤسسات مالی؛

- مدیریت نرخ ارز خارجی کشور تحت سیستم مبادله خارجی و همچنین مدیریت داراییها در ذخایر پولی بر طبق قانون پولی (Currency Act)؛

- کنترل مبادلات خارجی بر طبق قانون کنترل مبادلات (The exchange control act).

نقشه راه

بر طبق نقشه راه اصلی، تنها دو نوع از مؤسسات مالی در تایلند وجود خواهند داشت که میتوانند در زمینه کسب و کار بانکی به فعالیت بپردازند. این دو شامل بانک هایی با ارائه طیف وسیعی از خدمات و بانکها با ارائه خدمات به کسب و کارهای کوچک هستند؛ البته در حال حاضر تمام بانک هایی که در تایلند فعالیت دارند از نوع اول هستند که خدمات به مشتری ارائه می دهند. در نوع اول این بانکها، خدمات زیادی به تمامی انواع مشتریان ارائه میشود؛ به جز خدماتی مانند تعهدات بیمهای، ارائه اوراق بهادار تضمین شده و تجاری و خدمات بورس بازی.

بانک های خرده فروشی یا بانکهایی که کسب و کار کوچکی را ارائه میدهند، برای خدمات مالی به شرکت های کوچک و متوسط و مشتریهای با درآمد پایین طراحی شده اند که محدودیت اعتباری را برای هر مشتری در نظر میگیرند. در حقیقت بانکهای خردهفروشی میتوانند تمامی خدمات مالی مشابه را مانند دسته اول ارائه دهند، ولی این حق را ندارند که خدمات کسب و کار مربوط را به ارزهای خارجی و ابزارهای مالی مشتق شده ارائه دهند.

بر طبق قانون مؤسسات مالی خارجی تنها دو نوع از مؤسسات مالی خارجی میتوانند خدمات ارائه دهند:

۱- مؤسسات مستقل : مؤسساتی که میتوانند تمامی خدمات را مانند بانک های دسته اول ارائه دهند؛ به جز اینکه اجازه ندارند بیشتر یک دفتر نمایندگی داشته باشند یا به عملیات بانکی به هر شکلی به جز آنهایی که نمایندگی آنها در جریان است، بپردازند.

2- زیر مجموعهها: که قادر خواهند بود تمامی خدمات مشابه بانکها را ارائه دهند و همچنین میتوانند بین سه تا پنج شعبه نیز داشته باشند؛ معیار تأسیس این شعبهها در قوانین دیگر ارائه شده است.

انواع بانک در تایلند:

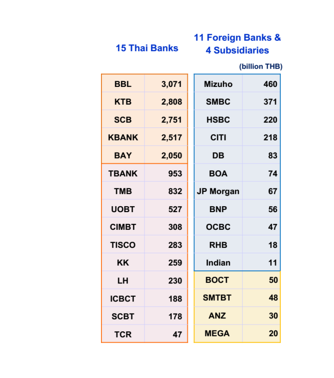

در تایلند و تا سال 2017، بیست بانک تجاری در سراسر کشور مشغول به فعالیت بوده اند.

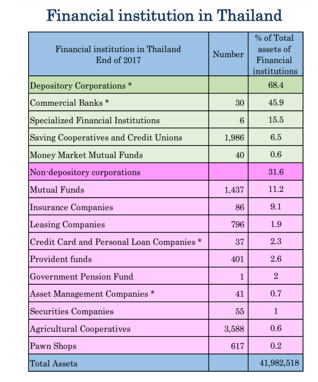

در جدول زیر، جزئیات مربوط به این بانک ها ارائه شده اند:

جدول زیر، سهم بانک های مهم تایلندی (با نام اختصاری) در سیستم مالی تایلند ارائه شده است. ارقام به میلیارد بات ( واحد پول تایلند ) ارائه شده اند.

چالش های پیش روی سیستم مالی تایلند

مهمترین چالش چند سال اخیر تایلند، ادامه روند رو به رشد ارزش بات در مقابل دلار و سایر ارزها بوده است. البته بعد از شیوع ویروس کرونا و اقدامات صورت گرفته از سوی بانک مرکزی آمریکا و در پی نگرانی افزایش روند افزایشی برابری نرخ بات و دلار، نگرانیهایی برای اقتصاد تایلند پیش آمده است.

کارشناسان اقتصادی در تایلند از بانک مرکزی این کشور و شورای سیاستگذاری پول درخواست نموده اند تا تغییراتی در برخی نرخ های بهره مربوط به این بانک انجام دهند. بعد از این که فدرال رزرو (بانک مرکزی آمریکا) نرخ فوریت دار بهره را کاهش داد که در پی شروع ویروس کرونا صورت گرفته بود؛ بانک مرکزی تایلند نیز تحت فشار قرار گرفته است تا تغییراتی در نرخ های بهره و سیاست های پولی خود انجام دهد. با تغییر نرخ بهره در آمریکا انتظار می رود که ارزش دلار کمتر شود (یا به بیان دیگر تضعیف شود)؛ که در نتیجه به معنای افزایش ارزش برابری بات تایلند در مقابل دلار است. با توجه به اینکه بات تایلند در چند سال اخیر به عنوان قویترین پول در آسیا مطرح بوده نگرانیهایی در این خصوص در تایلند وجود داشته است. با سیاست به کار گرفته شده در آمریکا، دوباره نگرانهایی برای اقتصاد تایلند به وجود آمده است. البته برخی از کارشناسان عقیده دارند با توجه به اینکه تغییرات انجام شده در نرخ بهره در آمریکا به علت شیوع ویروس کرونا بوده لذا دوام زیادی نخواهد داشت و تغییرات ایجاد شده در اثر آن نیز طولانی نخواهد بود. پس نیازی به تغییرات گسترده در سیاست های پولی در تایلند وجود ندارد.

در حال حاضر در بیشتر کشورها سیاست های پولی به سمت راحت تر شدن گرفتن وام ها برای مشاغل و کارخانههاست تا رکود نسبی و مختصر ایجاد شده از بین برود. البته کاهش های شدید در نرخ بهره میتواند به ناپایداری مالی منجر شود و ناپایداری به بانک های تجاری آسیب خواهد زد. نرخ رشد اقتصادی در تایلند در سال ۲۰۱۹، رقم ۲.۴ درصد بود که در ۵ سال گذشته کمترین نرخ رشد محسوب میشود. انتظار می رود نرخ رشد اقتصاد در سال ۲۰۲۰ حتی بسیار کمتر از نرخ فوق باشد.

در پی اتفاقات اخیر، پیش بینیها از نرخ رشد اقتصادی برای سال ۲۰۲۰ از 1.4 درصد به 0.4درصد کاهش پیدا کرده است که کمترین نرخ رشد اقتصادی در یک دهه اخیر محسوب میشود. گردشگری در تایلند ۱۲ درصد از کل تولید ملی را شامل میشود. با کاهش ۵۰ درصدی در تعداد گردشگران خارجی، بخش زیادی از درآمد این بخش نیز از دست خواهد رفت. در مجموع پیشبینی میشود در کل سال ، تعداد گردشگران به اندازه ۲۵ درصد نسبت به سال ۲۰۱۹ کاهش یابد.

اگر دولت بتواند نرخ رشد برای سال جاری را در یک درصد نگه دارد، بدهیهای بخش عمومی زیر ۵۰ درصد تولید ملی خواهد بود؛ ولی اگر وضعیت اقتصادی خوب پیش نرود، ممکن است نسبت بدهی به تولید ملی و به رقمیبین ۷۰ تا ۸۰ درصد برسد. این نسبت، برای ۵ تا ۷ سال آینده ممکن است خطرناک به نظر برسد. در حال حاضر این نرخ در حدود ۴۰ درصد تولید ملی است.

منبع :

https://www.bot.or.th/English/AboutBOT/LawsAndRegulations/Pages/default.aspx*