پیامدهای افزایش نرخ بهره بر اقتصاد ترکیه

بانک مرکزی ترکیه در آخرین نشست شورای سیاستهای پولی خود، نرخ بهره را با 7.5 درصد افزایش از 17.5 درصد به 25 درصد افزایش داد. به عبارت دیگر، 25 درصد، نرخ بهره ای است که بانک مرکزی ترکیه هنگام اعطای وام به بانک های عامل این کشور اعمال می نماید و در ترکیه سررسید این بدهیها یک هفته است. در واقع بانک مرکزی ترکیه با این تصمیم اعلام کرد که از این پس به بانک ها وام هفتگی با نرخ سود سالانه 25 درصد اعطا می نماید.

از سوی دیگر، نرخ تورم در ترکیه بر اساس اعلام سازمان آمار ترکیه 83.47 درصد و براساس اعلام موسسه تحقیقاتی ENAG بالغ بر 122.88 درصد میباشد. به هر حال، هر یک از این دو نرخ را اگر مبنای تحلیل قرار دهیم در می یابیم که علی رغم افزایش اخیر نرخ بهره توسط بانک مرکزی ترکیه نرخ جدید همچنان منعکس کننده نرخ سود منفی است. بانک ها با فروش منابعی که از بانک مرکزی با سود 25 درصد دریافت میکنند با دادن وام 45 تا 50 درصدی به مشتریان خود سود کسب میکنند. با چنین نرخ تورمیکه در بالا ذکر شد و به فرض پذیرش نرخ تورم اعلامی از سوی سازمان آمار این کشور، نرخ بهره اعمال شده توسط بانک مرکزی ترکیه باید حداقل 50 درصد میشد. بنابر این امکان ایجاد چنین افزایش شدیدی در شرایط فعلی اقتصاد ترکیه وجود ندارد. از سوی دیگر، به جهت اینکه بانک مرکزی طی سه مرحله نرخ بهره را از 8.5 درصد به 25 درصد افزایش داده، مرحله ای که امروز به آن رسیده است، نشانه یک روند عقلانی تلقی میشود. این افزایش سومین گام از اصلاحات با هدف تصحیح رویکرد غلط سیاست پولی است که در گذشته اخیر در ترکیه اعمال شده است. هنوز گام های زیادی باید برداشته شود تا رابطه بین نرخ بهره و نرخ تورم به درستی برقرار شود و سیاست بهره به طور کامل بر تورم موثر باشد. تصمیم افزایش اخیر نرخ بهره تاثیر شگفت انگیزی بر بازار داشته است. بر اساس نظریه انتظارات عقلایی اقتصاددانان کلاسیک جدید در علم اقتصاد، فعالان اقتصادی و یا تصمیم گیرندگان، با استفاده بهینه از تمامی اطلاعاتی که در دست دارند، مقادیر آتی متغیر های اقتصادی را پیش بینی می نمایند و براساس آن تصمیماتی را اتخاذ می نمایند. هرچند این پیش بینی یک پیش بینی صد درصدی نیست اما تا حد بسیار زیادی به واقعیت نزدیک است. به عنوان مثال، تصمیم گیرندگانی که میبینند نرخ تورم در حال افزایش است، پیش بینی میکنند که بانک مرکزی نرخ بهره را افزایش خواهد داد و لذا مطابق با آن عمل میکنند. بنابراین جای شگفتی نخواهد بود که انتظار هر چه باشد، تحقق در آن جهت خواهد بود. به همین دلیل افزایش 7.5 درصدی نرخ بهره توسط بانک مرکزی ترکیه با وجود اینکه همچنان نشان دهنده نرخ سودی است که هنوز با نرخ تورم فاصله دارد، تاثیر شگفت انگیزی در بازار میگذارد و مشاهده میشود که در اولین ساعات پس از اعلام افزایش نرخ بهره، نرخ دلار و یورو به میزان 2 لیر کاهش می یابند.

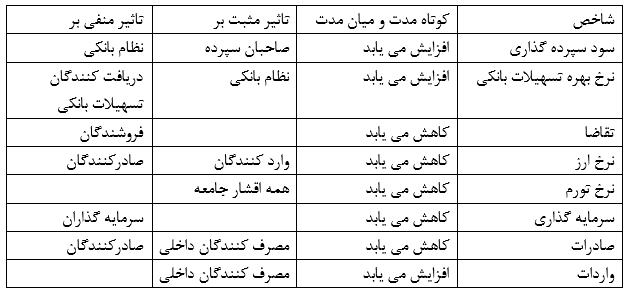

سهم وام های کوتاه مدت اعطایی بانک مرکزی ترکیه به بانکهای عامل این کشور در کل منابع معادل 15 درصد است. با این حال، تغییر در نرخ بهره بیشتر از آنچه این نرخ نشان می دهد، تأثیر میگذارد. دلیل این امر این است که بانک مرکزی ترکیه این پیام را داد که با این افزایش نرخ بهره، سیاست های پولی را تشدید خواهد کرد. در این صورت بانکها پیشبینی میکنند که طی ماههای آینده دست یابی به نقدینگی دشوارتر و پرهزینهتر خواهد بود و برای جذب منابع بیشتر شروع به افزایش نرخ سود سپردهها میکنند. طبیعتاً این افزایش هزینه در منابع باعث میشود بانک ها نرخ بهره تسهیلات بانکی را افزایش دهند. بنابراین، زمانی که بانک مرکزی ترکیه اقدام به افزایش نرخ بهره میکند، پول در این کشور گران و تمایل به پس انداز افزایش می یابد و تقاضا شروع به کاهش میکند. کاهش تقاضا نیز باعث کاهش سرعت افزایش نرخ تورم میشود. از آنجایی که هنوز از این اقدام بانک مرکزی ترکیه خیلی نگذشته و آمار و ارقام در ارتباط با میزان صادرات، واردات،حجم تجارت، نرخ تورم و سرمایه گذاری اعلام نشده، لذا نمیتوان بصورت ملموس و با ارائه آمار و ارقام به تحلیل و نتایج این اقدام بانک مرکزی ترکیه پرداخت، اما آنچه مشخص است افزایش نرخ بهره توسط بانک مرکزی هم اثرات مثبت و هم منفی دارد. که در جدول زیر نشان داده میشود:

اولین نتیجه افزایش نرخ بهره به 25 درصد توسط بانک مرکزی ترکیه، مربوط به افزایش نرخ لیر در برابر ارزهای خارجی بود. با این تصور در بازار مبنی بر ادامه افزایش نرخ بهره بانک مرکزی، روند نزولی در تقاضا برای ارزهای خارجی به وجود آمد و نرخ ارز نیز کاهش یافت. البته اثرات دیگر این اقدام بانک مرکزی ترکیه در طول زمان ظاهر خواهد شد.

با این حال، برخی از نتایجی که در جدول بالا ذکر شده است، لزوماً با آنچه ممکن است در واقعیت روی دهد، یکسان نیستند. در همین ارتباط، اگر این افزایش نرخ بهره با اصلاحات ساختاری مانند تقویت دموکراسی، برنامهها و تشویق های بیشتر در جهت حمایت از سرمایه گذاری خارجی صورت پذیرد، و یا اگر انتظارات جامعه به دلایل مختلف بهبود یابد، ممکن است برخی از نتایج متفاوت باشد. به عنوان مثال ممکن است سرمایه گذاریها کاهش نیابد و حتی افزایش نیز یابند.

منبع: https://www.mahfiegilmez.com/2023/08/faiz-artrm-ve-sonuclar.html

اینطور بنظر می رسد که سیاستهای پولی و مالی دولت جدید در جهت انطباق با سیاستهای بین المللی حرکت خود را آغاز نموده است و موفقیت ترکیه در این مسیر در گرو تصحیح شاخصهای کلان اقتصادی میباشد